Έρχεται η μητέρα των κρίσεων: Η πίστωση, το χρήμα και η τεράστια «φούσκα» του χρέους των 100 τρισ. δολ.

Γιατί, πρώτον, καλούνται οι ίδιοι που δημιούργησαν το πρόβλημα να το επιλύσουν – πράγμα αδύνατον, όπως είναι κατανοητό..

Και, δεύτερον, ο τρόπος με τον οποίο αντιλαμβάνονται το χρηματοπιστωτικό σύστημα είναι σίγουρο ότι ανταποκρίνεται στις ίδιες τις αιτίες της κρίσης.

Υποτιμούν το ρόλο της πιστωτικής επέκτασης γιατί θέλουν να κρατάνε ικανοποιημένο το εκλογικό τους ακροατήριο, και δευτερευόντως γιατί «στραγγαλίζουν» την πραγματική οικονομία μέσω της νομισματικής πολιτικής – και κατ’ αυτό τον τρόπο την ελέγχουν.

Αν η χρηματοπιστωτική κρίση του 2008/2009 ξεκίνησε στις ΗΠΑ από τον ιδιωτικό τομέα (την αγορά ακινήτων) και μεταδόθηκε στο χρηματοπιστωτικό σύστημα (τις τράπεζες), μπορούμε να φανταστούμε τις πολλαπλάσιες διαστάσεις που μπορεί να λάβει εάν «σκάσει» το δημόσιο χρέος της μεγαλύτερης οικονομίας που έχει φτάσειτα 35 τρισ. δολάρια

Η σύγχρονη νομισματική θεωρία υποστηρίζει λανθασμένα ότι οι κύκλοι άνθησης και πτώσης της οικονομικής δραστηριότητας είναι δυνατόν να εξηγηθούν με βάση τις ανισορροπίες μεταξύ ιδιωτικού καιδημόσιου τομέα και την εγγενή αστάθεια των ιδιωτικών χρηματοπιστωτικών αγορών.

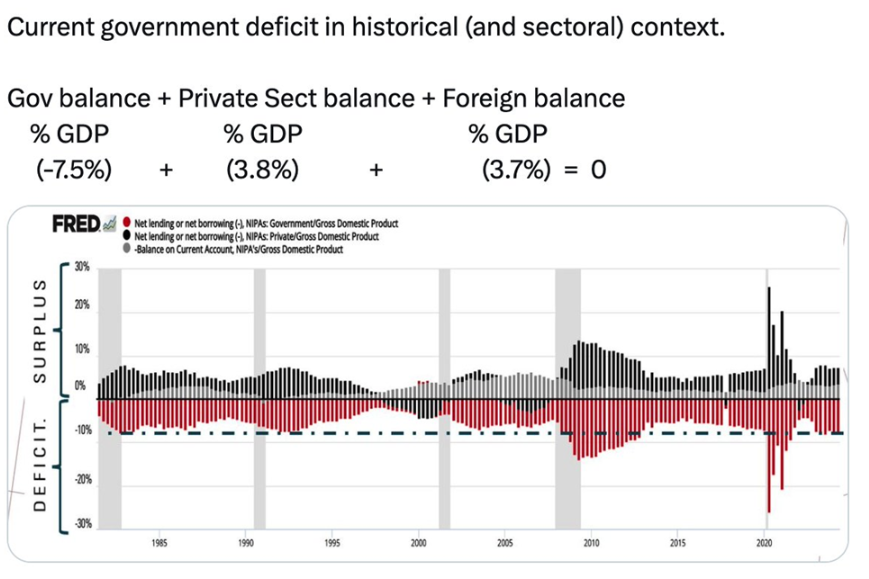

Η οικονομολόγος Stephanie Kelton συχνά επισημαίνει αυτή τη θέση με το γράφημα που καταγράφει το ύψος των δημοσίων και ιδιωτικών πλεονασμάτων και ελλειμμάτων:

Οι κόκκινες γραμμές δείχνουν τον προϋπολογισμό της κυβέρνησης ως ποσοστό του ΑΕΠ.

Όταν η κυβέρνηση ξοδεύει περισσότερα από όσα εισπράττει σε φόρους, έχει έλλειμμα και αναγκαστικά πουλά χρέος.

Το δημόσιο χρέος πωλείται στο εσωτερικό και σε ξένους αγοραστές.

Αυτές οι ομάδες γίνονται καθαροί δανειστές προς την κυβέρνηση στο βαθμό που αγοράζουν δημόσιο χρέος, και αυτό φαίνεται με τις μαύρες και γκρι ράβδους.

Όταν η κυβέρνηση (σπάνια) έχει πλεόνασμα, σημαίνει ότι εισπράττει περισσότερους φόρους από ό,τι ξοδεύει, και έτσι οι μη κυβερνητικοί τομείς πρέπει συλλογικά να είναι «ελλειμματικοί» – υποτίθεται – για να στηρίζουν τη γενική ζήτηση όπως υποστηρίζει η κεϋνσιανή θεωρία.

Αυτή η εικόνα είναι άκρως παραπλανητική.

Δεδομένου ότι οι πληρωμές τόκων από την ομοσπονδιακή κυβέρνηση πρέπει να προέρχονται είτε από φόρους είτε από νομισματικό πληθωρισμό (δηλαδή μέσα από το τύπωμα χρήματος και την αύξηση της προσφοράς), το βάρος του δημόσιου χρέους δεν το επωμίζεται η κυβέρνηση, αλλά από οι φορολογούμενοι – και όλοι όσοι χάνουν από την πληθωριστική εκτύπωση χρήματος.

Τα κρατικά ελλείμματα, λοιπόν, δεν αντιπροσωπεύουν πραγματικά πλεονάσματα του ιδιωτικού τομέα, όσες φορές κι αν η σύγχρονη νομισματική θεωρία επικαλείται τα κλαδικά ισοζύγια.

Επιπλέον θεωρούν ότι τα ελλείμματα του ιδιωτικού τομέα ή η επιδείνωση των ισολογισμών του ιδιωτικού τομέα προκαλούνται από κρατικά πλεονάσματα ή μικρότερα κρατικά ελλείμματα.

Εδώ, κάνει ένα βήμα πέρα από την απλή δημοσιονομική λογιστική, η οποία έχουμε ήδη δει ότι είναι παραπλανητική, και συσχετίζει αιτιώδως δύο δεδομένα.

Επισημαίνει ότι «τα κρατικά ελλείμματα είναι απαραίτητα για να αποτραπεί η επιδείνωση των ισολογισμών του ιδιωτικού τομέα».

Το πρόβλημα με αυτό είναι ότι τα κρατικά ελλείμματα καθορίζονται από δύο δεδομένα: τις κρατικές δαπάνες και τα δημόσια έσοδα.

Υπονοείται ότι αν μόνο η κυβέρνηση αύξανε τις δαπάνες εκτοξεύοντας τα ελλείμματα, τότε ο ιδιωτικός τομέας θα μπορούσε να παραμείνει συνολικά ζωντανός και δεν θα κατρακυλήσει η οικονομία σε ύφεση.

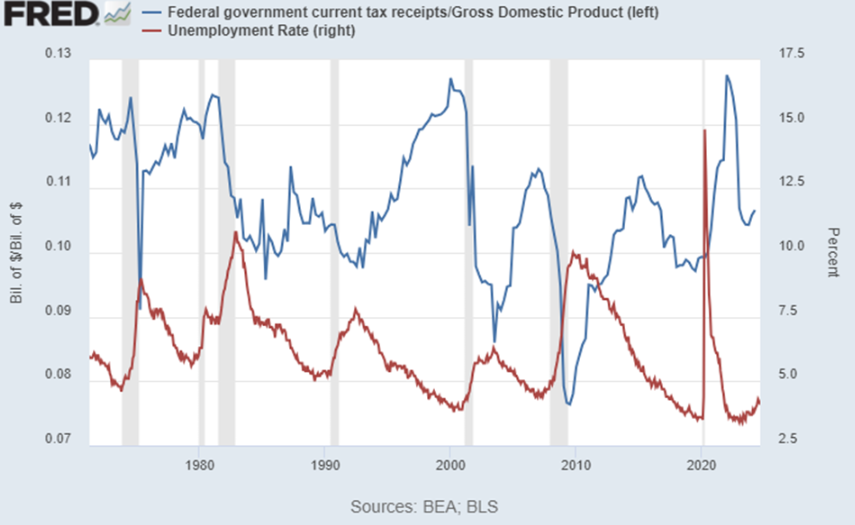

Αλλά αν κοιτάξετε τις χρονικές περιόδους μεταξύ των υφέσεων, ο κύριος μοχλός των μετατοπίσεων στα κρατικά ελλείμματα είναι τα φορολογικά έσοδα, τα οποία εξαρτώνται από τη συνολική απασχόληση.

Όποιος γνωρίζει τη έννοια του οικονομικού κύκλου στα αυστριακά οικονομικά, θα αντιληφθεί το επιχείρημα.

Κατά τη διάρκεια μιας μη βιώσιμης έκρηξης της οικονομικής δραστηριότητας που ξεκίνησε από τα τεχνητά χαμηλά επιτόκια, οι μισθοί και η απασχόληση αυξάνονται, πράγμα που σημαίνει ότι αυξάνονται και τα έσοδα από τον φόρο εισοδήματος.

Τα υψηλότερα φορολογικά έσοδα έχουν ως αποτέλεσμα μικρότερα κρατικά ελλείμματα και, σε σπάνιες περιπτώσεις, κρατικά πλεονάσματα.

Ο ρόλος της πιστωτικής επέκτασης

Ισχυρίζονται ότι τα μικρότερα κρατικά ελλείμματα οδηγούν σε χρηματοπιστωτικές κρίσεις και ύφεση, αλλά και τα δύο προκαλούνται από την πιστωτική επέκταση – πρώτα, τα κρατικά ελλείμματα συρρικνώνονται λόγω υψηλότερων φορολογικών εσόδων και, στη συνέχεια έρχεται η αναπόφευκτη κατάρρευση, η οποία δεν προκαλείται από τα κρατικά ελλείμματα, αλλά από ως αποτέλεσμα των λαθών που έγιναν κατά τη διάρκεια της οικονομικής έκρηξης.

Στον καθοδικό οικονομικό κύκλο, τα κρατικά ελλείμματα επιδεινώνονται καθώς οι κρατικές δαπάνες αυξάνονται και τα φορολογικά έσοδα μειώνονται.

Αυτό θέτει το υπόβαθρο για μια άλλο ένα κύκλο μεταξύ δύο υφέσεων πτώσης των κρατικών δαπανών (αλλά όχι πίσω στα επίπεδα πριν από την κρίση) όπου τα φορολογικά έσοδα αυξάνονται αργά συμβαδίζοντας με την αύξηση της απασχόλησης.

Αυτός είναι ο λόγος για τον οποίο υπάρχει εμφανής συσχέτιση ανάμεσα στα κρατικά ελλείμματα και στον επιχειρηματικό κύκλο.

Η στιγμή Minsky

Ένας ανενημέρωτος παρατηρητής θα μπορούσε εύκολα, αλλά εσφαλμένα, να συμπεράνει αιτιώδη συνάφεια από αυτή τη συσχέτιση, λέγοντας ότι η συρρίκνωση των κρατικών ελλειμμάτων προκαλεί οικονομικές κρίσεις και ύφεση.

Στην πραγματικότητα, οι τεχνητές πιστωτικές επεκτάσεις προκαλούν και τα δύο.

Αναφέρονται στον Hyman Minsky, ο οποίος ανέπτυξε μια θεωρία των χρηματοπιστωτικών κρίσεων βασισμένη στην εγγενή αστάθεια των μη ρυθμιζόμενων χρηματοπιστωτικών αγορών.

Η ιδέα είναι ότι τα κέρδη οδηγούν σε κερδοσκοπικές «φούσκες» και υπερμόχλευση, και ότι αυτό αναπόφευκτα οδηγεί σε μια κρίση χρέους.

Τα νοικοκυριά, οι επιχειρήσεις και οι επενδυτές δανείζονται με βάση (αβέβαια) μελλοντικά έσοδα, οδηγώντας τους να μειώσουν τις αποταμιεύσεις τους, να στοιχηματίσουν τα χρήματά τους στις χρηματοπιστωτικές αγορές αλλά και να δανειστούν περισσότερα από όσα μπορούν να αποπληρώσουν.

Όπως το έθεσε η Janet Yellen στην ομιλία της στο 18ο Ετήσιο Συνέδριο Hyman P. Minsky: «Ένα από τα κρίσιμα χαρακτηριστικά της θεωρίας του Minsky είναι ότι οι δανειολήπτες, οι δανειστές και οι ρυθμιστικές αρχές εφησυχάζουν καθώς αυξάνονται οι τιμές των περιουσιακών στοιχείων.

Το αίσθημα ασφάλειας από την πλευρά των επενδυτών είναι χαρακτηριστικό της χρηματοπιστωτικής άνθησης».

Αυτό, φυσικά, είναι μόνο ένα μέρος της ιστορίας…

Τι επιτρέπει μια τέτοια επικίνδυνη επένδυση;

Τι ενθαρρύνει τον υπερβολικό δανεισμό;

Τι είναι αυτό που κρατά τα επιτόκια χαμηλά, ακόμη και όταν υπάρχει δίψα για δανεισμό;

Πώς αυξάνονται ταυτόχρονα τα κέρδη, οι μισθοί, οι τιμές των περιουσιακών στοιχείων, η απασχόληση, οι αποτιμήσεις στο χρηματιστήριο και το χρέος;

Υπάρχει μια ένδειξη στην ομιλία της Yellen, μόλις λίγες στιγμές αργότερα: «Η νομισματική πολιτική της Fed μπορεί επίσης να συνέβαλε στην πιστωτική έκρηξη των ΗΠΑ και στη σχετική ‘‘φούσκα’’ των τιμών των κατοικιών, διατηρώντας μια άκρως διευκολυντική στάση από το 2002 έως το 2004».

Ακριβώς, και έτσι η οικονομία βασίζεται σε μία φθίνουσα οικονομική δραστηριότητα και σε απομείωση των αξιών των εισοδημάτων και των assets.

www.bankingnews.gr

»»»»»» ΤΟ ΒΡΗΚΑΜΕ ΕΔΩ ««««««